El Banco de España decir ah cuantificado cuánto perderá el futuro jubilado si se amplía el periodo para calcular la pensión. Y, aunque todavía no está nada decidido, existe una elevada posibilidad de que la reforma de las pensiones avance en ese sentido.

No obstante, los futuros jubilados pueden tomar una serie de medidas que compense este recorteque para una pensión media de 1.400 euros al mes supondría una merma de 200 euros mensuales.

Paula Satrusteguidirectora de planificacion financiera de Abanteexplica que hay que contar con colchón suficiente para complementar la pensión el día de mañana.

Para ello debe definir el objetivo de la inversión que sería “mantener el nivel de vida cuando se jubile durante los más años posibles” ya que reconoce que cada vez más las pensiones se van a reducir por las reformas que están llegando.

Saber cuanto hay que ahorrar

Antes de empezar a ahorrar para la jubilación hay que tener en cuenta nuestro perfil de riesgo. “Cuanto más conservadores seamos como ahorradores más colchón vamos a tener que generar”, explica Satrústegui.

¿Por qué es tan importante hacer este ejercicio? Porque una vez hecho, sabremos cuánto ahorrar al año: si son 1.000 euros o 20.000 al año.

Ignasi Viladesau, director de inversiones de MyInvestor, cree fundamental conocer cuál será la pensión de jubilación pública que se recibirá gracias a los distintos simuladores. “En función de esa información, sabremos cuánto tenemos que aportar mensualmente”.

Elegir un instrumento

Importante es elegir tambien el producto a través del cual se va a ahorrar.

Los planes de pensiones permitir enfocar ese ahorro finalistapero la aportación se puede ver perjudicada por las limitaciones, ya que sólo están sometidos a deducción los primeros 1.500 euros.

Otros productos adicionales serían los fondos de inversión porque, como recuerda Satrústegui, “ofrecen diversificación, están fuera de las entidades financieras, lo que es una ventaja en caso de quiebra, ya que pasarían a ser gestionadas por otra entidad, y desde el punto de vista fiscal es un producto muy eficiente porque permite diferenciación fiscal”.

Es decir, no hay que pagar impuestos “salvo que se venda el fondo” y se pague por las plusvalías que ha obtenido, explica la directora financiera de Abante Asesores.

Otra posibilidad es vender una vivienda o una licencia y convertir ese dinero en una renta vitalicia. Es una opción para los mayores de 65 años siempre y cuando el import no supere los 240.000 euros.

En el caso de que sea vivienda habitual, también existe esa posibilidad, de destinar el import de la venta a adquirir una vivienda más pequeña y el resto a una renta.

Cuánto ahorrar para compensar lo que dejar de ganar

Una vez que llega el momento del retiro toca rescatar las aportaciones.

Con el plan de pensiones “puedo hacer un mix entre el rescate en forma de renta y de capital”, añade Satrústegui.

En este caso, las aportaciones realizadas antes de 2006 tienen una reducción del 40 por ciento, por lo que interesa hacerlas en forma de renta, y las aportaciones a partir de 2006 en forma de capital.

En cuanto a los fondosel partícipe tiene la posibilidad de reembolsar la necesaria para complementar la pensión pública de jubilación y tributar solo por las ganancias.

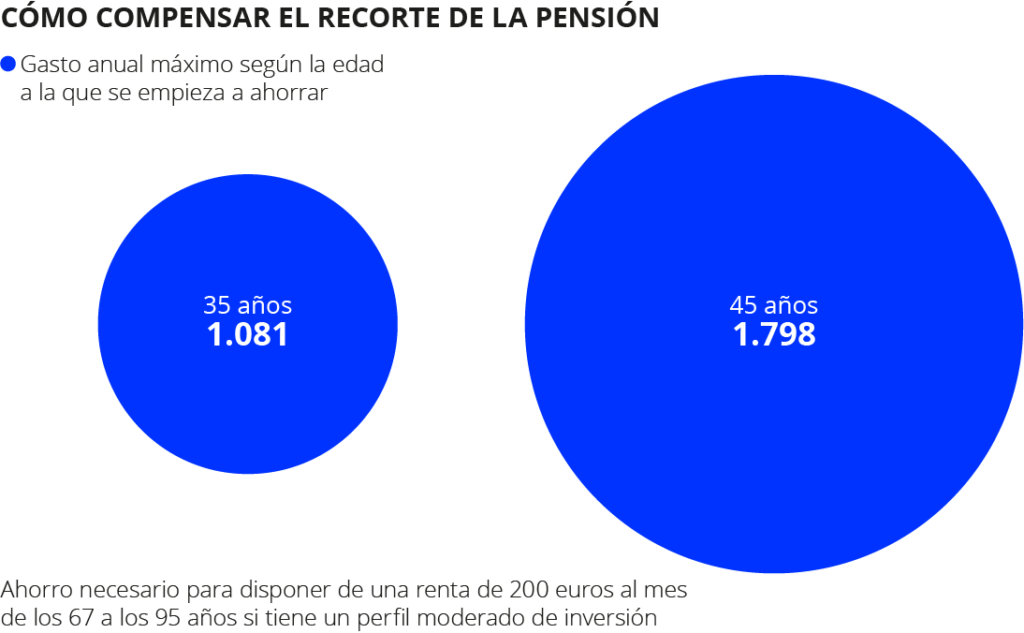

Si se tiene en cuenta que ampliar el cómputo de cálculo impactará en la pensión en 200 euros ¿cuánto tendrá que ahorrar hasta el momento del retiro?

En ese sentido, cuanto antes se empiece, menor esfuerzo se tendrá que realizar para cobrar esos 200 euros mensuales desde los 67 años hasta los 95 años.

Si uno comienza a ahorrar cara a la jubilación con 35 años y tiene un perfil de riesgo moderado, es decir, que puede destinar parte de su inversión a renta variable, el esfuerzo anual de ahorro será de 1.081 euros al año.

En el caso de que empezara con 45 añoscon el mismo perfil moderado, debería destinar 1.798 euros al año para obtener esos 200 euros.

En ambos casos, el interés compuesto fruto de las revalorizaciones hará el resto.