Aunque cada vez son más las tarjetas de crédito vigentes en el país, llegando a 16,2 millones en junio, el aumento de las tasas de interés, sobre todo de la usura, ha hecho que también incrementan las cancelaciones de estos plásticos.

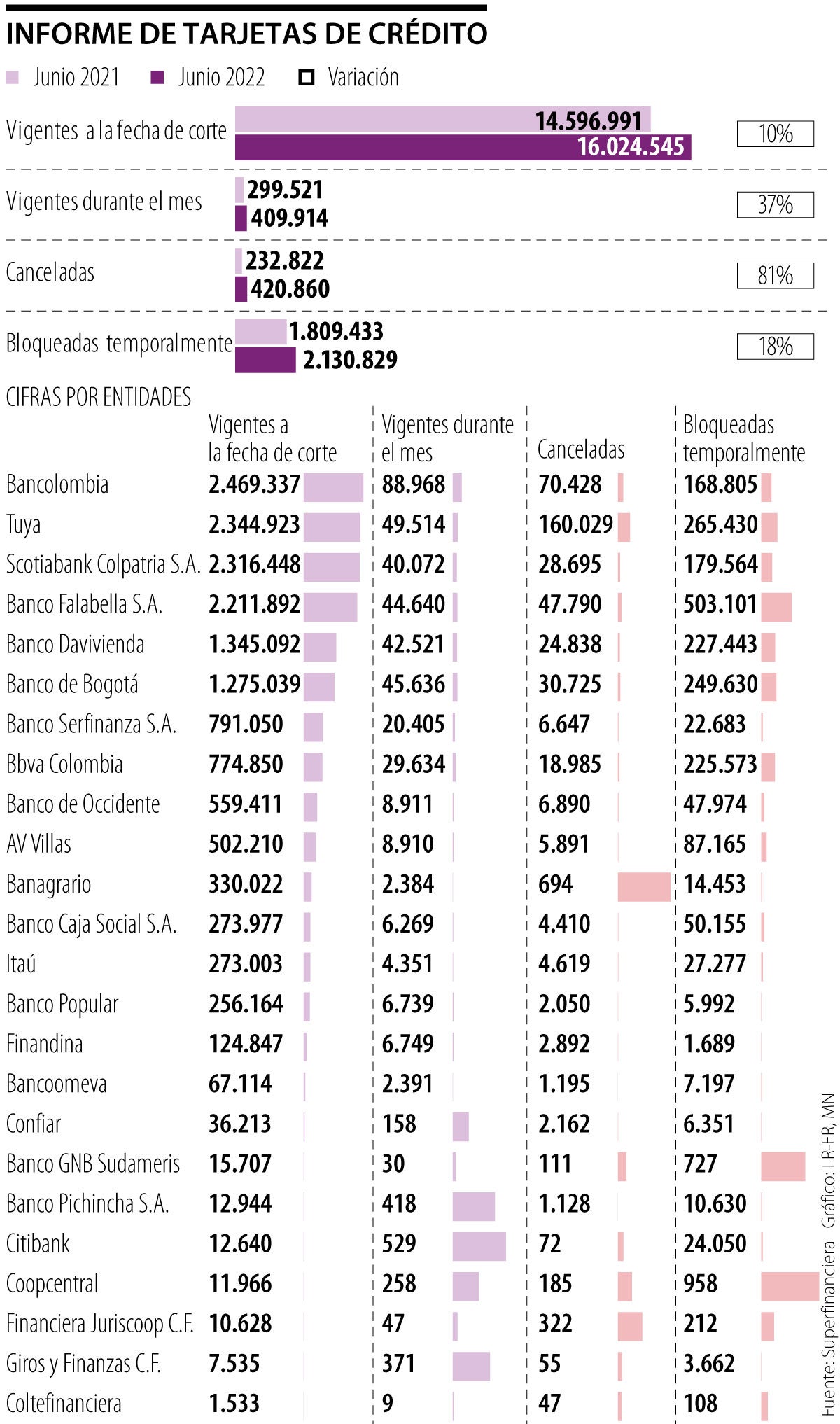

De hecho, las cifras de la Superintendencia Financiera de Colombia (SFC), evidencian que en junio se cancelaron 420.860 tarjetas de crédito, 81% más que en el mismo mes de 2021. Mientras tanto, 2,13 millones se han bloqueado temporalmente.

Las entidades en las que más se cancelaron estos plásticos en el sexto mes del año fueron Tuya (160.029), Bancolombia (70.428), Banco Falabella (47.790) y Banco de Bogotá (30.725). Sin embargo, se debe tener en cuenta que precisamente estas entidades están entre las que tienen más tarjetas vigentes.

Este fenómeno está en línea con la tendencia alcista de las tasas de interés desde septiembre del año pasado, fecha en que el Banco de la República comenzó a soportar su política monetaria, aumentando los tipos, que ya llegan a 10%.

Con lo anterior, ha detectado la usura, que es el máximo interés que una entidad financiera podrá cobrar a sus clientes por un crédito de consumo y ordinario, como las tarjetas de crédito. En ese sentido, los bancos han ajustado las tasas que cobran todos los meses, haciendo que las compras sean más costosas.

“Con altas tasas de interés y alta inflación, las tarjetas se vuelven armas. Se están pagando intereses muy altos y, como son créditos revolventes, en cada uso se aumenta la deuda. Entonces hay que ser muy cuidadosos y actuar con mucha precaución: la tarjeta de crédito no es liquidez o efectivo”, dijo Diego Palencia, vicepresidente de investigación de Solidus Capital.

Para Wilson Triana, experto y consultor en banca y seguros, “es el coletazo del impacto económico de la pandemia. Muchos hogares se quedaron sin empleo, descendierondo su economía, y se suma que un buen número de usuarios se acogieron a las prórrogas de deuda de tarjeta de crédito que ofrecieron la banca, situación que terminaron un crecimiento acumulado y desbordado del endeudamiento que puso en aprietos económicos a los tarjetashabientes y que terminaron, en determinados casos, en la entrega del plástico”, y agregó que “el incremento nunca antes visto de las tasas de interés está desestimulando el uso de la tarjeta de crédito”.

De hecho, las compras con tarjetas de crédito en octubre serán las más caras por lo menos desde 2007, pues, según cifras de la SFC, la usura será de 36,92% durante el mes. El indicador avanzó 167 puntos básicos si se compara con el dato de septiembre, y estará vigente entre el primero y 31 de octubre.

Dado el impacto que puede tener esta tasa en sus finanzas personales, los analistas recomiendan no endeudarse a largo plazo en estos momentos, o realizar los pagos de compras a una sola cuota.

Para Alexander Ríos, experto financiero y fundador de Inverxia, “la recomendación es que si se va a utilizar la tarjeta de crédito, se deben revisar dos cosas: primero, que brinde puntos, millas u otro tipo de beneficios, porque eso después va a representa un descuento. Y segundo, financiarse a una o dos cuotas, donde la carga de intereses no representa una gran proporción del pago por las compras”.

Las entidades líderes

Las entidades financieras que lideraron con más plásticos vigentes son Bancolombia, con 2,46 millones; Tuya, con 2,34 millones; y Scotiabank Colpatria, con 2,31 millones.

Completando el top 10 están Banco Falabella (2,21 millones), Davivienda (1,34 millones), Banco de Bogotá (1,27 millones), Serfinanza (791.050), Bbva Colombia (774.850), Banco de Occidente (559.411) y Villas AV (502.210).

Por franquicias, Mastercard se posiciona en el primer lugar, con 6,9 millones de tarjetas de crédito vigentes. De cerca le sigue Visa, con 5,7 millones; seguido de American Express, con 607.011; y Diners, con 170.213.