Por Jonathan Ponciano

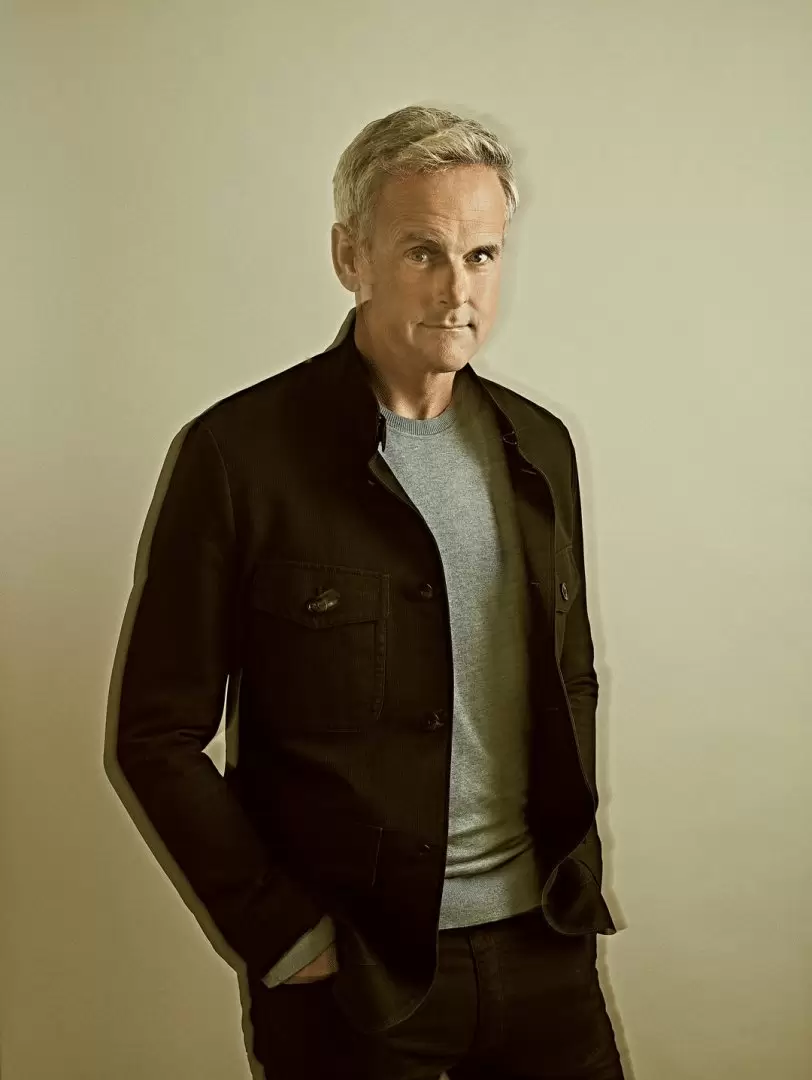

“¿Qué pasaría si estuviera sentado en el antídoto para Covid y no lo implementó? Así es como me siento”, dice Hayes Barnard mientras conduce su Tesla Model S 2012 por las sofocantes calles de Austin, Texas. El vendedor de software de 50 años convertido en empresario en serie argumenta que su fintech, GoodLeap, está ayudando a salvar el planeta, además de enriquecerlo.

Alrededor del 40% de las emisiones de efecto invernadero de EE.UU. provienen de los edificios, en comparación con el 25% del transporte. “Tenemos que electrificar las casas. ¡Tenemos que!”, exhorta, elevando la voz. “Si no somos nosotros, ¿quién?”, agrega.

Por supuesto, buensalto no está electrificando exactamente los hogares de los estadounidenses. Los contratistas están haciendo eso. Pero está haciendo posible que los propietarios de viviendas comunes financien instantáneamente las instalaciones solares, pagando el costo durante 25 años con sus ahorros mensuales en la factura de servicios públicoscon un poco de sobra cada mes.

“La gente no quiere hacerlo a menos que sepa que está ahorrando dinero desde el primer día”, dice Barnard. Y continúa: “Ese tipo en Dubuque, Iowa, no está pensando en cómo puede reducir su huella de carbono, pero está pensando en cómo puede ahorrar US$ 50 al mes”.

Cómo opera GoodLeap

GoodLeap ahora financia un 28% líder en el mercado de todas las instalaciones solares domésticas en todo el país, entregando casi mil millones de dólares en cada préstamo mes, suficiente para cubrir a 27.000 propietarios. Se está preparando para números aún mayores, gracias en parte a las decenas de millas de millones en créditos fiscales ampliados para mejoras de viviendas ecológicas que los demócratas impulsaron en agosto. Con solo el 4% de los hogares estadounidenses que se han cambiado a la energía solar, Barnard señala que GoodLeap tiene mucho espacio para crecer.

A fines del año pasado, GoodLeap obtuvo una valoración de US$ 12 mil millones en una ronda de financiación de US$ 800 millones dirigida por la empresa familiar de Michael Dell y BDT Capital del inversionista multimillonario Byron Trott. Eso hace que la participación del 40% de Barnard, incluso después de aplicar un fuerte descuento del 35% para reflejar el valor del cráter de las acciones fintech comparables, tenga un valor de 3.200 millones de dólares. Forbes estima su valor neto en US$4.000 millonessuficiente para catapultarlo por primera vez a las filas de los 400 estadounidenses más ricos.

La historia de Hayes Barnard

Ha sido un viaje notable y, a veces, lleno de baches. Criado en un suburbio de St. Louis por una madre soltera (su padre alcohólico se fue cuando él tenía 3 años), Barnard luchó en la escuela contra la dislexia, obtuvo una beca de fútbol para el estado de Missouri central, se lesionó en su primer año y fue transferido a la Universidad de Missouri, obteniendo allí un título en negocios.

Después de graduarse en 1995, voló a San Francisco, decidió entrar en el auge tecnológico. Comenzó manejando stands de ferias comerciales. En pocos años estaba ganando millones en comisiones de ventas en Oracle.

Barnard no solo idolatraba al fundador de Oracle, Larry Ellison, quería ser él. En 2003, a la edad de 30 años, convenció a dos amigos de la universidad, Matt Dawson y Jason Walker, que trabajaron en el negocio de corretaje de hipotecas en Missouri, para que se unieran a él en el lanzamiento de Paramount Equity Mortgage, un primer intento de poner en línea el negocio intensivo en papel de solicitar una hipoteca.

Reunieron US$ 150.000 y posteriormente una tienda en Sacramento. Habían bajado sus últimos US$20.000 cuando Barnard grabó personalmente un anuncio de radio local. Su discurso de vendedor basta de maravilla. “Ese día, cuando golpeó, recibimos alrededor de 150 llamadas telefónicas. Fue una locura”, recuerda.

En 2009, Paramount Equity se tambaleó por la crisis inmobiliaria. Como el volumen de hipotecas cayó un 75%, Barnard se vio obligado a despedir o suspender a más de la mitad de sus 600 empleados. “Dicen que nunca eres un verdadero CEO hasta que pasas por una experiencia cercana a la muerte. Y ese era el mío”, admite.

Sin embargo, incluso entonces estaba tramando su próxima gran idea: vender virtualmente energía solar a los propietarios de viviendas. Barnard comenzó a llamar en frío a los peces gordos de la industria solar. Dejó un mensaje de voz para Lyndon Rive, director ejecutivo y cofundador de SolarCity, una empresa financiada en parte por el primo de Rive, Elon Musk.

En dos semanas, Barnard estaba presentando ejecutivos en las oficinas de Silicon Valley de SolarCity. Después de escuchar su perorata, lo echaron de la habitación para ir a la asamblea. Más tarde, Rive emitió su veredicto: la instalación del panel solar era demasiado complicada para venderla en línea. Pero Barnard fue insistente. Él y el socio hipotecario Dawson construirían una nueva operación de venta de energía solar residencial en línea por sí mismos, siempre que SolarCity se encargara de las instalaciones.

River estuvo de acuerdo. Buena jugada: en 2013, la empresa de Barnard, Paramount Solar, aportó el 40% de su negocio. Ese año, SolarCity compró Paramount Solar por 120 millones de dólares y convirtió a Barnard en su director de ingresos.

Para 2016, SolarCity estaba luchando y fue adquirida por Tesla de Musk. Barnard se fue para buscar su próxima lluvia de ideas. Paramount había arrendado sistemas solares a propietarios de viviendas o los había vendido directamente. Ahora quería financiar las compras de los propietarios de viviendas, sin pago inicial. De esa manera, los compradores podrían reclamar créditos ecológicos mientras utilizan los ahorros en la factura de energía para los pagos mensuales.

Barnard vendió su idea a docenas de bancos. Descubrió que no estaban dispuestos a respaldar préstamos solares individuales, pero que estaban interesados en comprar paquetes de préstamos titulizados. Barnard lanzó su producto de préstamo solar como parte de Paramount Equity Mortgage en 2018 y en 2021 renombró toda la operación GoodLeap, un acrónimo algo torcido de “bueno para la vida, la tierra y la prosperidad”.

El modelo de negocios

Hay muchas partes en este modelo. Los propietarios de viviendas no están solos en sus guaridas comprando sistemas solares. En cambio, están tratando con 26.000 contratistas y vendedoresalgunos trabajando a través de gigantes como Lowe’s y Home Depot, que están equipados con una aplicación GoodLeap.

Esa aplicación permite a los propietarios de viviendas suficientemente solventes obtener la aprobación instantánea para un préstamo de tasa fija de hasta US$ 135.000 para 20 tipos de mejoras sostenibles, incluidos paneles solares, baterías para el hogar, nuevos sistemas HVAC, ventanas de bajo consumo e céspedes artificiales incluso que ahorran agua.

Los nerds de Fintech recordarán a GreenSky, la startup pionera que fue adquirida por Goldman Sachs por US$ 2,2 millones este año. GreenSky tenía un modelo de negocio similar, pero sin el giro adicional de GoodLeap de “se paga solo”. Un sistema solar típico de US$ 40.000 en California, financiado con un préstamo del 3% a 25 años, costará US$ 190 al mes, US$ 30 menos que los ahorros de electricidad previstos. Un dueño de casa puede luego usar fácilmente el crédito fiscal para reducir el capital del préstamo. (El crédito ahora es del 30%, o US$ 12.000 en ahorros de impuestos federales en un sistema de US$ 40.000. Los ahorros que no se pueden usar en el año en que se instala un sistema se pueden transferir para reducir facturas futuras de impuestos).